Электронные платежи (кошельки / деньги)

2357В разделе «Электронные платежи» собраны статьи по автоматизации приема платежей, новости платежных систем, процессингов и сервисов. Актуальная информация по изменениям в законодательстве о платежных агентах, электронных деньгах и кошельках.

Терминалы служат для пополнения счета посетителей Подробнее

Перевести платежные терминалы на систему SkySend просто, быстро и надежно Подробнее

Мультипроцессинг "КИТ" приглашает владельцев платежных сетей, пострадавших в результате отзыва лицензии у КИВИ банка Подробнее

Платежный сервис ЦУП предлагает агентам Qiwi переход на свой процессинг за 1 рабочий день. Звоните 88003020451 Подробнее

Новые электронные кассиры запущены в московском ремесленном центре, коммерческой компании и стоматологической клинике Подробнее

В основе WeChat Palm Pay - технология распознавания отпечатка ладони и рисунка вен на ней Подробнее

Какие платежные системы популярны в России: их преимущества и недостатки Подробнее

КИТ ИНВЕСТ разработала технологию обмена платежной информацией между смартфонами / картами и терминалами Подробнее

Чем заменят POS-терминалы Ingenico в российских банках? Подробнее

Dual Pay возвращает покупателю возможность оплаты в одно касание Подробнее

МТС выпустила универсальные платежные наклейки, позволяющие привязать карты разных банков Подробнее

Какие способы приема платежей актуальны в текущих условиях, плюсы и минусы разных вариантов оплаты Подробнее

NewPay работает на телефонах iOS, Android, принимать оплату можно через СБП по технологии NFC или с помощью QR-кода Подробнее

Genesis Block» разработал новое ПО для подключения платежных терминалов к СБП Подробнее

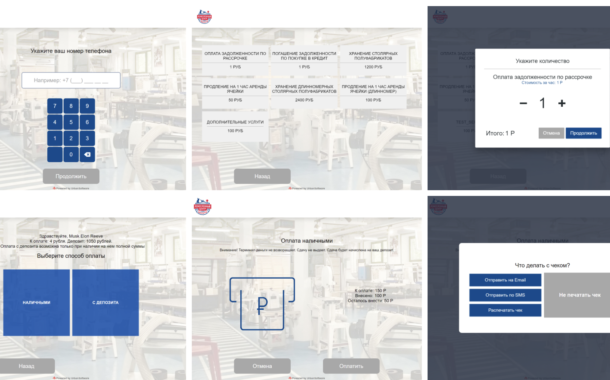

Для упрощения оплаты услуг в барбершопах Firmach система YCLIENTS интегрирована в ПО электронного кассира Подробнее

Какие бывают терминалы для оплаты картой на примере линейки Telpo Подробнее

⚡ Новые инструменты для приема платежей без контакта Подробнее

⚡ Бесконтактная оплата по QR-коду позволяет отказаться от затратных карточных платежей и небезопасных наличных Подробнее

POS-терминалы VENDOTEK - надежное устройство для приема платежей в уличных условиях Подробнее

⚡ Платежи без контакта по скипасам и банковским картам внедрены на горнолыжном курорте «Малка» в Шерегеше Подробнее

⚡ Для перехода на цифровые расчеты на транспорте Telpo разработала валидаторы билетов и мобильные терминалы Подробнее

Системы на основе виртуального счета – самый удобный метод оплаты общественного транспорта Подробнее

⚡ DPoS от «Genesis Block» позволит с минимальными вложениями зарабатывать на проверке блоков Подробнее

⚡ Терминалы самообслуживания исключили контакт сотрудников мойки с деньгами клиентов Подробнее

⚡ Внедрение системы самообслуживания позволило клубу перейти на бесконтактный прием оплаты Подробнее

⚡ Платежное решение превращает терминал в модуль управления кофемашиной, микромаркетом или умным холодильником Подробнее

⚡«Электронный кассир» начал проект по автоматизации работы склада «Декор» Подробнее

⚡ Электронный кассир обеспечивает бесконтактное обслуживание пациентов и передачу данных в «Инфоклинику» по QR-коду Подробнее

⚡ «Электронный кассир» автоматизировал расчеты с клиентами интернет-магазина «XCOM-SHOP» Подробнее

⚡ Telpo разработала серию устройств для оплаты взглядом, защищающих биометрические данные клиентов Подробнее

⚡ «Убран Софт» разработала электронных кассиров для автоматических мини-АЗС компании «Бензот» Подробнее

⚡ Как управляющей компании автоматизировать сбор платежей за ЖКУ Подробнее

⚡ Как выбрать онлайн-кассу для ИП Подробнее

Новые бюджетные POS-терминалы VENDOTEK VL интегрированы с телеметрическими контроллерами KIT BOX Подробнее

⚡ К 2025 году он достигнет 4,6 триллиона долларов Подробнее

⚡ Представлен программно-аппаратный комплекс для автоматизированного обмена любых валют на платформе CDP Подробнее

⚡ «Urban Soft» оснастила электронными кассирами сеть робитизированных автомоек Подробнее

Технологии Vendotek используют для сбора пожертвований Подробнее

⚡ Ограничение работы в Крыму, возможный отзыв банковской лицензии, распродажа акций основателями сервиса Подробнее

⚡ Метрополитен Софии оборудован российскими валидаторами VENDOTEK T Подробнее

⚡ Объем бесконтактных платежей к 2027 году достигнет 4,6 триллиона долларов по данным Mastercard Подробнее

Турникеты в «Шерегеше» оборудованы терминалами Vendotek для расчетов картами и смартфонами Подробнее

⚡ KiT Vending объявляет о релизе решения по облачной фискализации торговых автоматов в Казахстане Подробнее

⚡ Открыта площадка, позволяющая компаниям выпускать собственные токены, а инвесторам зарабатывать на цифровых активах Подробнее

⚡ Аренда кассира позволит потестировать и оценить систему без вложений в разработку ПО Подробнее

⚡ Электронные кассиры в киберклубах «United Gamers» позволяют игрокам оплатить участие в турнирах Подробнее

Аналитики Cowen Equity Research оценивает потенциал рынка цифровых платежей в $19 миллиардов Подробнее

⚡ Цифровизация финансовых активов позволит сократить число посредников между эмитентом ценных бумаг и инвесторами Подробнее

⚡ Банковским агентам разрешат предоставлять услуги самоинкассации предпринимателям и компаниям Подробнее

Терминалы VENDOTEK VX обеспечивают полное самообслуживание на автомойке Подробнее

⚡ Доля биометрических карт на рынке достигнет 15% благодаря популяризации бесконтактных транзакций Подробнее

⚡ Сеть автоматов для приема платежей за ЖКУ развернут в РИЦ, МФЦ и торговых центрах города Подробнее

⚡ Весь транспорт на полуострове оборудован валидаторами Подробнее

Российские терминалы VENDOTEK VX принимают платежи банковскими картами, смартфонами, NFC-часами Подробнее

⚡ Компания «Электронный Кассир» выпустила новую модель терминала для микромаркетов – «Оптима» Подробнее

⚡ Пока не известно, с какими именно криптовалютами планирует работать платежная система Подробнее

Технология Ecos превратит практически любое цифровое устройство в платежное средство Подробнее

⚡ «ATMMachines» оборудовала электронными кассирами сетевые магазины «Склад Дверей» Подробнее

⚡ Сеть парикмахерских автоматизировала оплату услуг с помощью электронных кассиров Подробнее

⚡ Оплата лицом - удобный способ прохода в метро или новая система сбора личных данных? Подробнее

⚡ Биометрические карты исключат набор пин-кодов даже при операциях на крупные суммы Подробнее

Прием карточных платежей становится доступнее для малого бизнеса Подробнее

⚡ Остались ли у электронных кошельков преимущества по сравнению с банковскими картами? Подробнее

⚡ Подтверждено соответствие бесконтактных терминалов и валидаторов для транспорта требованиям Beijing Unionpay Card Technology Подробнее

⚡ Telpo представила новый кассовый аппарат Mini D12 для малого бизнеса Подробнее

⚡ Разработаны новые модули для электронных кассиров Подробнее

На фоне пандемии доля таких платежей в России выросла до 69% по данным ЦБ Подробнее

⚡ Резиденты РФ будут уведомлять ФНС о средствах и операциях в зарубежных электронных кошельках Подробнее

⚡ «Генезис блок» о том, какие возможности открывает цифровизация бизнеса Подробнее

⚡ Оплата по QR-коду через СБП стала доступна в постаматах Подробнее

⚡ Пандемия ускорила цифровизацию образования, вынудив школы осваивать новые платформы и технологии Подробнее

Платежные терминалы ГК «Терминальные Технологии» прошли аудит MasterCard Terminal Quality Management

⚡ Платежные терминалы и валидаторы для транспорта подтвердили соответствие TQM Подробнее

⚡ Многофакторная биометрическая аутентификация Telpo поможет защитить аккаунты клиентов Подробнее

Проект реализован специалистами Тачплат Подробнее

⚡ Электронные кассиры автоматизируют все платежные операции робомойки Подробнее

⚡ KiT Vending и «Терминальные Технологии» создадут эффективную экосистему для автоматизированной торговли Подробнее

⚡ Бесконтактные рестораны с роботами вместо персонала - уже реальность Подробнее

⚡ «Урбан Софт» реализовал бесконтактную оплату для моек самообслуживания, АЗС и уличных терминалов Подробнее

⚡ Как цифровизация помогает УК снизить задолженности по коммунальным платежам и заработать дополнительных услугах Подробнее

⚡ Электронные кассиры «Urban Soft» принимают оплату за обучение в сети автошкол «Драйв» Подробнее

Рынок электронных денег поделили

Участникам рынка электронных денег (ЭД) не нужно будет получать банковскую лицензию. Поправками, которые вносятся в правительство в связи с принятием закона «О национальной платежной системе», предусмотрено, что работать на этом рынке смогут также небанковские кредитные организации (НКО).Виртуальные деньги узаконили

В последней версии поправок, подготовленных Минфином вместе с законопроектом «О национальной платежной системе» (есть в распоряжении портала Банки.ру), предусмотрено, что участниками рынка электронных денег могут быть небанковские кредитные организации.

Согласно первоначальной версии документа, только банки могли эмитировать электронные деньги: на этом настаивало банковское сообщество. Если бы такой вариант прошел, то всем компаниям, работающим на рынке ЭД (основными являются «Яндекс.Деньги» и WebMoney Transfer) пришлось бы получать банковские лицензии, а для этого необходимо, чтобы уставный капитал был не менее 180 млн рублей.

По новой версии законопроекта, который Минфин до конца лета намерен внести в правительство, круг участников расширен за счет специальных НКО. Для них Банк России вправе разработать отдельные нормативы, учитывающие риск операций по переводу средств без открытия банковских счетов, а также порядок составления и представления отчетности.

Минимальный уставный капитал для таких НКО в случае принятия поправок составит 18 млн рублей. НКО, как и банки, обязаны раскрывать неограниченному кругу лиц информацию о лицах, оказывающих влияние на принимаемые решения.

Банковское сообщество назвало новый вариант документа компромиссом, который должен устроить всех участников рынка электронных денег. «Нас не устраивало, что этот сегмент рынка останется без контроля, как это получилось с платежными терминалами. Вариант с НКО удачный, поскольку их, так же как и банки, будет регулировать ЦБ», — считает президент Ассоциации российских банков (АРБ) Гарегин Тосунян.

По словам председателя совета ассоциации «Электронные деньги» Виктора Достова, при подготовке законопроекта обсуждался вариант сделать уставный капитал для специальных НКО 10 млн рублей, но оставили 18 млн. «Но даже и этот уровень вполне приемлем для участников рынка электронных денег, к тому же в проекте для эмитентов электронных денег предусмотрена специализированная форма НКО с упрощенной отчетностью перед регулятором», — считает он.

По данным ассоциации, оборот российского рынка электронных платежей в прошлом году превысил 40 млрд рублей, аудитория пользователей электронной платежной системы (ЭПС) составила 20 млн человек.

Банкиры считают, что создание правовой основы для деятельности компаний по виртуальным переводам усилит конкуренцию, но конечному потребителю она будет только на руку. «Клиенты точно не проиграют, если на рынке электронных денег появится как можно больше игроков», — считает первый вице-президент «Уралсиба» Илья Филатов.

«Чем шире круг участников, тем больше конкуренция, следовательно, качество услуг повышается, а их стоимость снижается», — добавляет вице-президент по правовым вопросам Пробизнесбанка Сергей Летунов. По его мнению, если ЦБ установит качественный и полноценный надзор над этими НКО, то их риски будут минимальны.

Впрочем, Илья Филатов считает, что преждевременно говорить о том, что законопроект будет принят в таком виде, в котором вносится в правительство. «Вполне возможно, что еще последуют поправки, которые, например, поделят полномочия между участниками рынка», — добавляет он.

Компенсацию убытков усложнили

Поделив рынок электронных денег между банковскими и небанковскими кредитными организациями и расширив, таким образом, доступ граждан к «виртуальным деньгам», Минфин в то же время в своих поправках сделал важное уточнение, которое усложняет компенсацию убытков, полученных клиентом в результате списания средств с его счета (виртуального или банковского) мошенниками.

Если изначально было установлено, что кредитная организация будет компенсировать 90% ущерба (остальные 10% — за клиентом) в любом случае, то в последней версии документа установлено, что возмещение по такой схеме возможно только при соблюдении ряда условий. Клиент должен доказать, что лишился электронного средства платежа, например банковской карты (именно через банки обналичивается значительная доля «электронных кошельков». — Прим. авт.), не по своей воле, не смог вовремя направить претензию в банк по не зависящим от себя причинам и что в момент совершения операции не мог находиться в том месте, где она проводилась.

Эксперты считают, что предусмотренные условия действуют и сейчас. «Прописав ответственность банков за незаконные списания по счетам, законодатели попытались внедрить правила, действующие в европейских странах, но ограничения, при которых убытки компенсирует кредитная организация, фактически закрепляют уже сложившуюся практику» — считает Виктор Достов.

По мнению Илья Филатова, конкретизировать федеральным законом случаи, при которых возможна компенсация, достаточно сложно. «Для этого необходимы подзаконные и нормативные акты, а лучше всего, если условия компенсации оговариваются на уровне договора банка с клиентом», — добавляет он.

Электронным платежам стагнация не грозит

Игроки отмечали некоторую стагнацию рынка электронных после принятия закона "О национальной платежной системе", однако полагают, что четко прописанные правила "игры" будут способствовать дальнейшему развитию рынка. Тренды текущего года – снижение доли мобильных платежей и комиссии для потребителей.

"Немаловажным событием для рынка моментальных платежей и электронных денег стало появление возможности оплаты государственных услуг, - считает генеральный директор платежного сервиса QIWI Александр Агаков. - QIWI в сотрудничестве с Федеральным Казначейством России организовал оплату государственных услуг как в QIWI Кошельке, так и на QIWI Терминалах. Но если госуслуги, как новый сервис, еще не в полном объеме демонстрирует свой потенциал, то самым большим прорывом можно назвать денежные переводы и погашение банковских кредитов. Эти так называемые "тяжелые платежи" значительно увеличили свою долю в общем объеме платежей".

"В сравнении с предыдущими годами этот год был самым активным для электронных денег и по активности игроков, и по событиям внешней среды, - считает пресс-секретарь Яндекс.Денег Ася Мелкумова. - За последний год Яндекс.Деньги вывели на рынок несколько принципиально новых услуг. Например, сервис беспроцентных платежей с любой банковской карты. На сайте Яндекс.Денег появилась оплата налогов и штрафов, а также сервис для оплаты любых квитанций и т.д. Открыта мобильная версия для проведения платежей с телефонов и разработаны приложения для смартфонов на Android и iOS. Открыта платформа для разработчиков - API Яндекс.Денег, что дало возможность независимым компаниям встраивать платежные сервисы в свои проекты. Оплату Яндекс.Деньгами принимают авиакомпании "Аэрофлот" и "Россия". Это партнерство, кстати, интересно синхронизируется с тем, что видят исследовательские компании. По данным Data Insight, доля билетов на самолеты и поезда составляет 18% в e-commerce. Эксперты полагают, что этот сегмент за последний год или два буквально вырос с нуля".

В целом по данным исследования Data Insight, онлайн-платежами пользуется 52% от всей интернет-аудитории. 28% платят через электронные платежные системы, 23% картой, 9% пользуются интернет банкингом, 8% - всеми этими сервисами. Причем большинство платящих в онлайне, начали это делать менее 2 лет назад.

Игроки рынка считают, что в следующем году рынок электронных платежей продолжит активно развиваться. Развитие рынка будет характеризоваться консолидацией игроков, увеличением доли мобильных платежей, снижением размера комиссий для потребителя. "Клиент хочет иметь доступ ко всем платежным инструментам и возможность оплачивать услуги в любом месте и в любое время, а значит, возможность оплаты сервисов со счета мобильного телефона становится все более востребованной, - говорит исполнительный директор RURU Вадим Румянцев. - Чтобы предоставить клиентам эти преимущества, операторы сотовой связи объединят усилия и совместно дадут возможность пользоваться всеми преимуществами мобильных платежей, вне зависимости от того, связь какого российского сотового оператора выбрал абонент. Кроме того, рынок ожидают пилотные проекты по оплате проезда в городском транспорте по технологии NFC, а также выход электронных платежей в оффлайн (ритейл, кафе, бары)".

«Обнал» может уйти в электронные платежи

В Ассоциации российских банков (АРБ) считают, что под видом новых поправок в закон «О национальной платежной системе» может быть одобрено создание никому не подконтрольной системы расчетов между юрлицами. Депутат Павел Медведев требует проверить поправки на коррупциогенность.

Вчера в АРБ прошла конференция, на которой ее руководство вместе с депутатом Павлом Медведевым поделилось своими опасениями по поводу поправок в закон «О национальной платежной системе» (НПС). Как заявил президент АРБ Гарегин Тосунян, первая версия закона была компромиссной для всех заинтересованных сторон. «Каково было наше удивление, когда ко второму чтению мы получили документ, очень сильно отличающийся от предыдущего варианта, а ведь ко второму чтению должны вноситься лишь технические поправки, — возмутился г-н Тосунян. — Манипуляции с изменением закона вызывают массу вопросов».

Новая версия закона создает неравные условия для участников платежных систем — банков и небанковских платежных агентов, считают в АРБ. По мнению исполнительного вице-президента АРБ Андрея Емелина, новая версия закона об НПС формирует параллельную и никому не подконтрольную систему расчетов. Он отметил, что для физлиц при переводах устанавливается лимит по операциям на день, а у юрлиц — лимит по остатку на счете: «Это позволяет в течение дня провести много транзакций».

Андрей Емелин также подчеркнул, что небанковские платежные агенты регулируются гораздо менее строго, чем банки. «Такие компании должны вставать на учет в Росфинмониторинг. Пока что из сотен подобных агентов на учет встали только 80, а информацию предоставляют лишь три», — возмутился Андрей Емелин. По его словам, компании могут получить штраф лишь за то, что не встали на учет, но если кто-то на нем не стоит, то узнать о его существовании трудно. В принципе, с позицией АРБ сложно не согласиться, ведь практически все юрлица могут пользоваться системами «банк—клиент», к услугам же небанковских платежных агентов компании, скорее всего, будут прибегать в специфических случаях: для скрытых проводок или обналичивания денег.

Депутат Павел Медведев вновь высказал свою позицию о том, что все платежи физлиц должны быть идентифицированы. Он полагает, что новая версия закона позволяет обналичивать деньги через счета мобильных телефонов. На вопрос о том, кому выгодно принятие закона в нынешнем варианте, г-н Медведев ответил: «Собственникам платежных систем. Закон о приеме платежей в свое время получил заключение думской комиссии по коррупции — текст был признан коррупционным». Павел Медведев добавил, что огромное число внесенных ко второму чтению закона об НПС поправок требует проверки на коррупциогенность.

Объем российского рынка электронных платежей в 2015 году уменьшился в два раза

По оценкам аналитического департамента платежной системы PriceFreе, объем рынка электронных платежей в России сократился примерно на 50-55% в сравнении с аналогичными показателями годом ранее. Об этом CNews сообщили в PriceFreе. Специалисты считают, что объем электронных платежей в долларовом выражении вышел за 12 месяцев прошлого года на уровень в $33-35 млрд против $70 млрд годом ранее.

«Существует целый ряд конкурирующих факторов, которые вкупе внесли свой вклад в общую негативную тенденцию, либо, наоборот, сглаживали падение, — отметил PR-директор PriceFree Макс Огнев. — Безусловно, главным моментом явилась значительная девальвация российской валюты, которая перекрыла здесь все остальные факторы по своей значимости».

Следующим негативным моментом, по его словам, стало начало сползания российской экономики в экономическую рецессию и значительный отток капитала, которые имели место на всех сегментах рынка и играли здесь значительную роль.

«В середине года и геополитические риски, и валютная турбулентность, и снижение платежеспособности клиента стали в совокупности определенным шоком для всего сегмента: с весны по практически конец осени мы наблюдали фактическую приостановку в инвестиционных проектах. В этом плане ситуация начинает оживляться только сейчас, когда стартапы становятся все более и более привлекательны», — считает Макс Огнев.

По его мнению, стоит выделить определенные сегменты, которые выступили «лидерами» падения. «В электронные платежи, например, активно интегрированы денежные переводы. Из-за девальвации российской валюты значительно просел как объем сектора, так и уменьшилось клиентское портфолио. Рабочие мигранты стали уезжать из страны, видя бесперспективность заработков в российском рубле. Значительное проседание сектора денежных переводов рикошетом ударило по всему сегменту электронных платежей», — рассказал представитель PriceFree.

Среди сглаживающих факторов падения в компании назвали инерцию скорости, которую набрал рост рынка электронных платежей до 2014 г. Он практически рос кратно, равно как и росла капитализация игроков, работающих в этом сегменте.

По данным PriceFree, серьезно скорректировались в долларовом выражении все сегменты рынка электронных платежей: практически в 3 раза упал сегмент электронных кошельков (до $1,3-$1,7 млрд), примерно в 2,5 раза упал онлайн-шоппинг. Причиной этого стало не только обесценивание рубля, но и существенное проседание всей туристической индустрии, заказы от которой в значительной степени оплачивались онлайн (покупка билетов, бронирование отелей), пояснили в компании. В этом сегменте при его значительных оборотах в 2013 г., по подсчетам PriceFree, произошло падение с $13 млрд до $5 млрд в ушедшем году.

«В сегменте предоплаченных карт, например, мы видели изменение, конгруэнтное скачку курса доллара», — указал эксперт. И, тем не менее, Огнев отметил положительный взгляд на будущее всего рынка, добавив, что, хотя и 2015 будет нелегким годом, но принесет «значительный рост привлекательности в новые и новые инвестиции за счет дешевизны самой экономики».

«В плане инвестиций в рынок электронных платежей Россия остается одним из лидеров в мире, — полагает Макс Огнев. — Это относится ко всему сектору: электронным кошелькам, предоплаченным картам и т.д. Мы считаем, что в 2015 году темпы роста инвестиционной привлекательности будут идти по нарастающей. Это хорошее поле для тех, кто ищет новые каналы для вложений, активно следит за новыми проектами в области электронных платежей и коммерции».

Платежные системы проследят за соблюдением лимитов по электронным платежам

ЦБ требует от ЭПС ужесточить контроль за электронными платежами. Зачастую они используются в "серых" зарплатах и в не очень легальной торговле. Проблему рынка с оборотом в 440 млрд рублей в год надо решить до 2 февраля.

Центральный банк РФ ужесточает контроль за соблюдением лимитов по электронным платежам. Dp.ru, в частности, стало известно что представители сервиса "Яндекс.Деньги" ведут с регулятором переговоры по поводу трактовки законодательства. По факту требования сейчас весьма жесткие, но это компенсируется мягкостью контроля.

Ограничения по размеру платежей и лимитам по балансу счета на деле обходятся операторами систем. До сих пор регулятор закрывал на это глаза, но в разгар кризиса чиновники, видимо, решили навести порядок в системах, через которые проходит 440 млрд рублей в год. Именно столько денег проходит через электронные платежи.

Окончательное решение должно быть найдено к 2 февраля, когда уточненные правила вступят в силу. Особо остро проблема стоит перед самой популярной в стране платежной системой "Яндекс.Деньги". Аналогичную проблему решает сервис QIWI-кошелек, говорят участники рынка.

На сегодняшний день лимит для анонимных пользователей (которых в сервисах электронных денег большинство) на разовую операцию и остаток на счете равен 15 тыс. рублей, для тех, кто прошел идентификацию — 500 тыс. рублей.

Однако, лимит во многом соблюдается формально. Реально денег на анонимный счет можно положить сколько угодно. Средства, превышающие лимит, "ждут в очереди" и падают на счет, как только для них освобождается место. Скажем, из перевода в 30 тыс. рублей, на счет упадет 15 тыс., как только пользователь тратит хотя бы рубль, туда добавляется рубль из очереди, и так далее. При этом деньгами из "очереди" пользователь воспользоваться не может. То есть правила по факту не нарушаются.

Однако, Центробанк такой подход внезапно перестал устраивать. Пока окончательного решения проблемы стороны не согласовали, однако те или иные изменения в политике переводов должны произойти к 2 февраля, известно dp.ru — речь, надо полагать, о 10-дневном сроке, который регулятор дал на устранение поводов для претензий. Переговоры с ЦБ на этот счет также ведут представители сервиса "QIWI-кошелек", говорят участники рынка.

"Практика правоприменения и толкование закона на момент его принятия могут отличаться кардинально, однако это не означает “усиление контроля” и “все переделать”. Условия меняются, взгляды меняются, сервисы меняются. Это нормальных ход любой эволюции, — рассказали в пресс-службе "Яндекс.Денег". — Сейчас мы пересматриваем алгоритмы обработки платежей, исполнение которых может привести к нарушению лимитов. Об изменениях мы, как обычно, расскажем пользователям отдельно и подробно. Постараемся это сделать как можно проще и понятнее для пользователей. Эти изменения коснутся меньшинства, большинство продолжит работать как есть".

"Мы не предполагаем каких-либо существенных изменений для пользователей по сравнению с существующими условиями использования электронных кошельков", — отметили в пресс-службе QIWI.

В пресс-службе Webmoney ответили, что их проблема не коснулась, никаких претензий от Центробанка не поступало. Представители PayPal и Contact на запрос не ответили.

Сервисы электронных платежей очень востребованы для проведения краудфандинговых кампаний. В силу удобства таким образом деньги часто собирают на благотворительность, востребованы они и у политических активистов. Кроме того, это удобное средство платежа в интернет-магазинах.

Сервисы электронных денег также используются для оплаты заказов у фрилансеров, что помогает заказчикам и работникам уходить от налогов. Условно говоря, сотрудник, труд которого оплачивается подобным образом, обходится по общему правилу на 43% дешевле (за вычетом взносов и налогов) нанятого официально. Закон при этом не нарушает ни одна из сторон.

Однако, большая часть электронных денег в наличку не выводится — ими удаленно оплачивают названные уже услуги.

"Рынок обналички электронных денег через банковские карты существует, но он небольшой. Овчинка выделки не стоит — это чревато комиссиями, которые невыгодны самим пользователям, — говорит глава агентства "Рустелеком" Юрий Брюквин. — Но и ограничения, о которых мы говорим, смешные, чтобы они на что-то повлияли".

В последний раз законодательство относительно электронных платежей серьезно изменилось в мае прошлого года. Тогда одним из законов так называемого антитеррористического пакета, лоббировавшегося Ириной Яровой, запретили анонимные переводы между анонимными пользователями.

Многие сервисы после этого ввели упрощенную идентификацию, достаточно было однажды ввести номер телефона и паспортные данные. Полная же идентификация подразумевает чуть более долгий процесс. Чтобы получить персонифицированный кошелек в тех же "Яндекс.Деньгах" и расширить его возможности, нужно как минимум дойти до ближайшего салона связи с паспортом. Действующие лимиты по платежам и остаткам установлены с октября 2012 года.

Рынок платежных систем еще недавно рос огромными темпами. По итогам 2013 года, отмечал J'son & Partners Consulting, их оборот составил 2,4 трлн рублей — на 30% больше, чем в предыдущем. На долю систем электронных денег приходится 442 млрд рублей. В целом, объем безналичных платежей пользователей в России составил 6,5 трлн рублей, 4,5 трлн из них — платежи с помощью банковских карт, остальное — электронные платежные системы.

По данным TNS, электронными деньгами пользуются 46% россиян. На первом месте с 22% — "Яндекс.Деньги", с отрывом в 1% идёт QIWI, у WebMoney с 19% третье место.

Конец анонимной эпохи: пользователям электронных платежных систем теперь придется рассказывать о себе государству

По данным ассоциации «Электронные деньги», в прошлом году около 20 млн россиян пользовались электронными кошельками. Для многих это удобно: товары и услуги можно оплачивать, не отходя от компьютера, и при этом не делиться личной информацией, вроде паспортных данных или номера банковской карты. Но государству не нравится виртуальная вольница. Скоро тем, кто захочет оплатить со своего электронного кошелька дорогую покупку, придется раскрыть все свои данные. Иначе платежная система просто откажется проводить платеж. Это может сильно навредить еще неокрепшей интернет-торговле: люди, совершающие покупки в сети, хотят хранить анонимность.

В электронном кошельке, строго говоря, лежат не настоящие деньги. Это гарантии компании-оператора, которые по вашему первому требованию должны обменять на обычные деньги, лежащие на банковском счету. Виртуальные деньги покидают банковскую систему и попадают в зону, где законов и инструкций гораздо меньше. Но правительство хочет создать в России единую платежную систему, то есть определить права всех участников денежного рынка.

Год назад идея платежной системы стала очень модной. Правда, тогда приоритеты были другие. Правительство мечтало о создании в России собственного аналога VISA и MasterCard. Президент Медведев лично несколько раз высказывался на эту тему и торопил чиновников. Давили и спецслужбы, которым не нравится, что все российские платежи VISA обрабатываются в процессинговом центре под Лондоном, а MasterCard — в бельгийском Ватерлоо. МВД и ФСБ настаивали, чтобы эта информация не покидала Россию.

Однако в итоге законопроект не получился революционным. Самые дорогостоящие предложения — перенос в Россию процессинговых центров и создание национальной платежной карты — в него не вошли.

ЭЛЕКТРОННЫЕ ЗАКОНЫ

Основные изменения коснутся клиентов электронных платежных систем. Операции с электронными деньгами только начинают развиваться в России. В прошлом году оборот составил 40 млрд рублей. По сравнению с объемом операций по банковским картам — 10 трлн рублей — это капля в море. Но рынок растет на 100% в год. «Электронные системы сейчас вне правового поля. Они ни перед кем не отчитываются, для них нет нормативов, которые действуют для банков», — рассказывает вице-президент MasterCard Андрей Тарусов.

Банки получают лицензию ЦБ и должны выполнять многочисленные инструкции регулятора. К примеру, у них есть обязательства по резервированию средств на счету в ЦБ — для обеспечения устойчивости. Кроме того, есть система страхования вкладов, из страхового фонда выплачиваются деньги вкладчикам банков-банкротов. А если исчезнет платежная система, претензии предъявить будет просто некому. Никакого компенсационного фонда они пока не создают. «Электронные платежные системы конкурируют с банками. Но они используют пробелы в правовом поле, чего не могут делать банки, и таким образом находятся в неравных с банками условиях», — отмечает Тарусов.

Вполне вероятно, что именно банковские лоббисты совместно с международными платежными системами и продавили жесткие правила игры для операторов электронных платежей. Во-первых, им надо будет получить лицензию небанковской кредитной организации и следовать всем нормативам ЦБ. Во-вторых, соблюдать норматив по стоимости чистых активов компании (не менее 10 млн рублей). И, в-третьих, зарезервировать значительные средства на счетах ЦБ в качестве обеспечительных мер.

На рынке электронных денег сейчас есть три крупных игрока — Яндекс.Деньги, WebMoney и Qiwi. Выполнить прописанные в законе нормы для них не составит особого труда. Однако новым платежным системам выйти на этот рынок будет непросто. «Крупные игроки с требованиями нового законодательства справятся. Возможно, даже выиграют от него, — подтверждает генеральный директор “ЯндексДеньги” Евгения Завалишина. — Но вот новичкам будет гораздо сложнее».

Произойдет ограничение конкуренции, продолжает Завалишина, а это всегда плохо для отрасли в целом — предложения Минфина далеко не так либеральны, как того требует интернет-торговля. «Эта сфера только начинает развиваться. Поэтому сейчас не лучший момент для принятия такого законопроекта», — резюмирует председатель комитета по платежным системам и банковским инструментам Национальной ассоциации участников электронной торговли (НАУЭТ) Борис Ким.

ПРЕДЪЯВИ ПАСПОРТ

Еще один неприятный для электронных платежных систем момент — введение обязательной идентификации клиента при активном пользовании электронным кошельком. Логика понятна: власти надеются сократить криминальный оборот наличности. Ведь анонимные пользователи могут платить со своих кошельков за что угодно — наркотики, оружие, а также могут переводить взятку. Другое дело, что сами ограничения не вполне разумные. Если закон будет принят в существующем виде, то всем, кто совершает покупки на сумму более 15 000 рублей в месяц, придется пройти идентификацию, то есть лично явиться в офис электронного оператора и предъявить документы. «При наших-то расстояниях и к тому же для интернет-сервисов это создает сложности», — говорит Евгения Завалишина.

«Яндекс.Деньги» сейчас идентифицирует пользователей в своих офисах, в офисах банков — участников системы электронных платежей Contact и через нотариусов. «Но согласитесь, обидно — в какой-нибудь компактной европейской стране можно идентифицировать клиента удаленно, а в нашей огромной стране нужно требовать личной явки», — отмечает директор «Яндекс.Деньги». Сам порог в 15 000 рублей не смущает: это требования закона о противодействии отмыванию денежных средств. «По факту все системы электронных денег это ограничение и так уже соблюдают», — говорит Завалишина.

Кроме этого, вводится и верхняя планка на виртуальные платежи. Пользователь не сможет оплачивать покупки, которые стоят больше 100 000 рублей. Все, что дороже — через банки. Сейчас это не проблема, средний чек в электронной торговле — около 1000 рублей, рассказывает Ким. «Конечно, на практике у нас в системе платежи свыше 100 000 рублей крайне редки. Но все же не очень понятно, зачем требуется устанавливать такой лимит», — говорит Завалишина.

В принципе, любой активный пользователь интернет-магазинов должен будет сообщить свои данные. И это им очень не понравится. «Прелесть покупок в интернете — это их обезличенность. Многие пользователи не любят афишировать дорогие покупки. Исчезнет анонимность — и рынок электронных денег существенно пострадает», — рассказывает Александра Алексеева, начальник юридического отдела Innova Systems — компании, принимающей электронные платежи за услуги в онлайн-играх. Кроме этого, люди будут опасаться, что их данные могут быть украдены. «Если паспортные данные состоятельных пользователей попадут в руки злоумышленников — ничем хорошим это не закончится», — говорит Алексеева.

После того как закон начнет действовать, рынок электронных денег сильно уменьшится. Пользователи станут искать способ обойти запрет на анонимные платежи и найдут его, уверена Алексеева. «К примеру, перейдут на обслуживание в системе PayPal», — говорит юрист. Эта система никак не связана с Россией и не подчиняется российским законам — неважно, старым или новым. Скорее всего, и российские платежные системы откроют представительства в других юрисдикциях и переместят туда обслуживание анонимных клиентов. Есть и другие способы: к примеру, завести несколько электронных кошельков в разных платежных системах.

Уменьшить долю теневого оборота не получится, полагает юрист. «Незаконный оборот денег в интернете — это либо очень маленькие суммы, до 15 000 рублей в месяц, либо очень большие», — рассказывает Алексеева. Небольшие суммы также останутся в «серой» зоне. А вот настоящие теневые дельцы станут клиентами других платежных систем.

Евгения Завалишина: электронных денег просто не будет

Участники рынка электронных платежных систем разработали альтернативу проекту национальной платежной системы. Вопрос о регулировании отрасли накануне обсуждали в Минфине. Компании, выпускающие электронные деньги, готовы передать деньги клиентов в Центробанк.

Участники рынка электронных платежных систем подготовили механизм регулирования отрасли, альтернативный законопроекту о национальной платежной системе, который курирует государственный ВЭБ. В соответствии с ним контрагентом электронных платежных систем становится Центробанк. Все деньги, полученные от владельцев электронных кошельков и предназначенные для проведения платежей, будут лежать на его счетах. «Вы не сможете их как-то, как говорят, крутить. Вы готовы отказаться от этого дохода и зарабатывать только на платежах, у вас должно быть более легкое регулирование, связанное с уменьшенным количеством рисков», — объяснила генеральный директор «Яндекс.Деньги» Евгения Завалишина.

Создание национальной платежной системы предполагает наделение правом выпускать электронные деньги только банковских организаций. «Мы должны сказать, от чего мы готовы отказаться. Мы говорим, что готовы отказаться от кредитных рисков. Не будем давать деньги, полученные для платежей в кредит, и зарабатывать на этом хорошие проценты. Мы будем зарабатывать свой небольшой процент на проведении платежей», — подчеркнула Евгения Завалишина в интервью Infox.ru. Сейчас электронные платежные системы тоже не дают кредиты. «Но это не зафиксировано в законе и не является очевидным для всех. Это наша добрая воля. Мы храним эти деньги полностью, и, насколько я знаю, наши коллеги тоже», — уточнила Евгения Завалишина.

Новые предложения основаны на идее регулирования, пропорционального рискам, которые несут участники рынка электронных платежных систем. По словам Евгении Завалишиной, при составлении правил регулирования нужно учитывать, что в истории существования отрасли нет ни одного банкротства и ее участники не несут кредитных рисков. «Сейчас закон не запрещает использование полученных для электронных платежей средств для кредитования. Но это не распространено», — уточнила Евгения Завалишина.

Существующий проект закона о национальной платежной системе не может быть принят в качестве документа, регламентирующего работу систем по выпуску электронных денег, считает топ-менеджер. «В том проекте, который существует сегодня, ничего нельзя изменить. Это будет означать, что электронных денег просто не будет», — говорит Евгения Завалишина. По ее словам, тот проект, который есть сейчас, сводит работу пользователя с электронным кошельком к аналогии управления полноценным банковским счетом: для того чтобы завести электронный счет, клиенту нужно прийти с паспортом и завести интернет-кошелек. «И электронные деньги теряют смысл, поэтому большого смысла в обсуждении сегодняшней версии нет», — уточнила Евгения Завалишина.

Предложения готовы обсуждать контролирующие органы, в частности Минфин. Евгения Завалишина рассказала, что 15 марта состоялась встреча с представителями ведомства, на которой было достигнуто понимание по вопросу «соразмерности регулирования рискам», которые несут электронные системы платежей, и принято решение обсудить предложения участников рынка.